撰文:Tiger Research

编译:AididiaoJP,Foresight News

摘要-

尽管私募股权市场提供了高额回报,但其仍然主要面向机构投资者和高净值个人,普通投资者难以参与。

-

代币化可以解决传统金融体系在流动性、准入性和便利性方面的局限性,但仍面临重大的法律和技术障碍。

-

Ventuals、Jarsy 和 PreStocks 等项目正在探索代币化私募股权的不同方法。尽管这些尝试仍处于早期阶段,但它们已经显示出降低市场结构性壁垒的潜力。

普通人如何投资 SpaceX 或 OpenAI?作为非上市公司,它们对大多数投资者来说遥不可及。普通投资者的参与机会几乎为零,因为投资机会通常只在公司上市后才会出现。

问题的核心在于普通投资者被排除在私募市场创造的高额回报之外。过去 25 年私募市场创造的价值约为公开市场的三倍。

这种结构性壁垒源于两个核心因素。首先私募公司的融资过程高度敏感,无论投资者的资质如何,交易通常只会开放给知名的机构投资者。其次私募资本市场的增长为企业提供了更多融资选择,许多公司现在无需上市即可筹集数十亿美元资金。

OpenAI 是这两种动态的典型例子。2024 年 10 月,它从 Thrive Capital、微软、英伟达和软银等主要投资者处筹集了 66 亿美元。到 2025 年 3 月,它又通过软银领投、微软、Coatue 和 Altimeter 参与的融资轮筹集了 400 亿美元,成为历史上规模最大的私募融资。

这一现象揭示了一个现实:只有少数机构投资者能够参与私募市场,而成熟的私募资本基础设施为这些公司提供了上市之外的融资选择。

因此当今的投资环境正变得越来越封闭,加剧了高增长机会分配的不平等。

平等准入,代币化能否解决结构性壁垒?代币化能否真正解决私募股权市场的结构性不平等?

从表面上看这一模式颇具吸引力:现实世界的资产被转换为数字代币,实现碎片化所有权,并支持全球市场的全天候交易。但本质上代币化只是将 Pre-IPO 股权等现有资产重新包装为一种新形式。传统金融中已经存在改善准入性的解决方案。

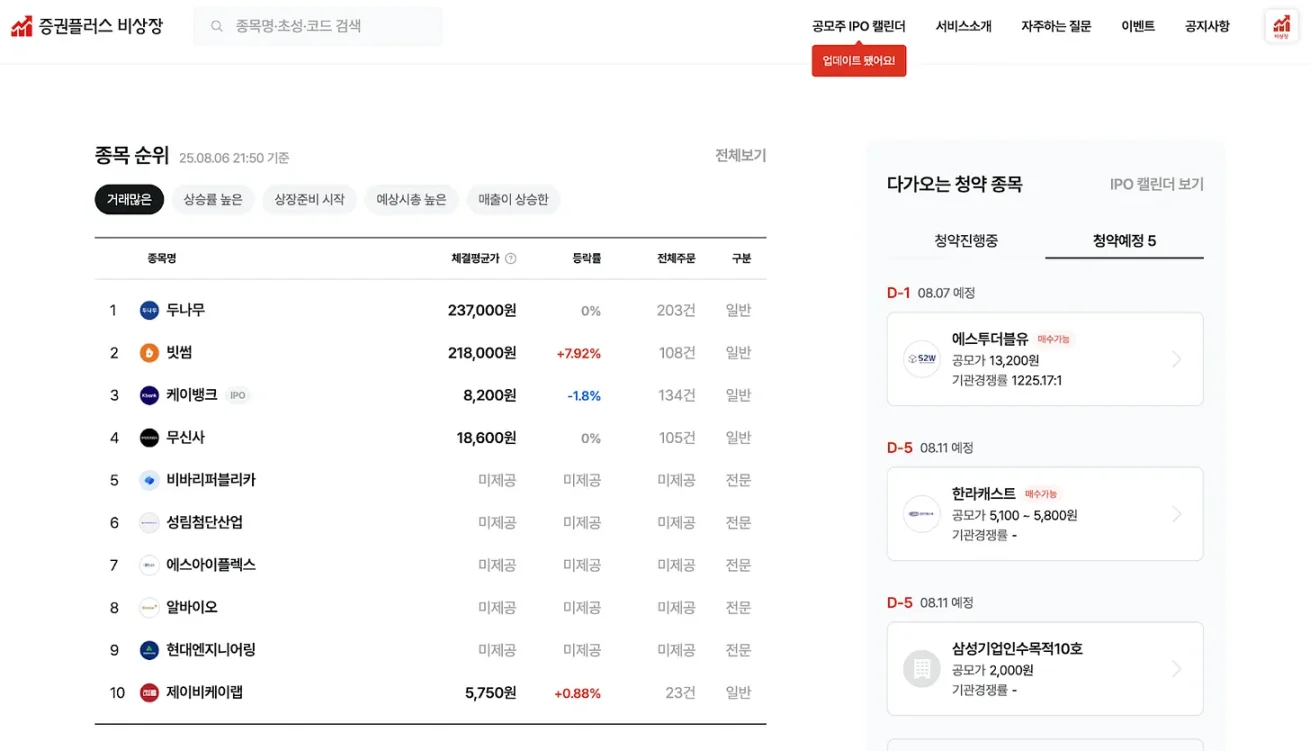

来源:ustockplus

例如,韩国的 Dunamu's Ustockplus、美国的 Forge 和 EquityZen 等平台允许普通投资者在现有监管框架内交易私募股票。

那么,代币化的独特之处在哪里?

关键在于市场结构。传统平台采用点对点(P2P)撮合模式,买家必须等待卖家挂单。如果没有对手方,交易就无法完成。这种模式存在流动性低、价格发现有限和执行时间不可预测等问题。