撰文:@chingchalong02

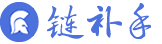

TL;DR- 循环贷成为了 DeFi 主流玩法,驱动了作为底层借贷设施平台的基本面,亦淘汰跟不上热点的借贷协议。

- Euler finance 凭着允许任何人部署借贷 Vault 的 EVK 框架跑出,基本面 / 币价全爆升,未来部署 RWA 资产借贷会成另一催化剂

- Aave 受益于 USDe + PT-USDe 的上线 +Umbrella 机制 + GHO 跨链发行各项数据于上半年稳健增长

- Lido Finance 收入模型导致项目表面风光,未来展望赛道天花板透过华尔街对 ETH 的质押收益需求所打开

- Jito 凭着 MEV 基础设施的营运能力 + jitoSOL 的龙头地位 + 未来 jito 上再质押应用的发展 2025 Q2 开始表现凌厉

借贷协议的费用来源?

大致上都是源于所有借款头寸所支付的利息总额,无论是未平仓、已平仓,还是已被清算的仓位。这部分利息收入将按比例在流动性提供者与 DAO 国库之间进行分配。

此外,当借款仓位突破其设定的 LTV 上限时,借贷协议将允许清算人对该仓位执行清算操作。每类资产对应特定的清算罚金,协议则获得抵押资产并进行拍卖 / Fluid 的 「流动性清算」机制。

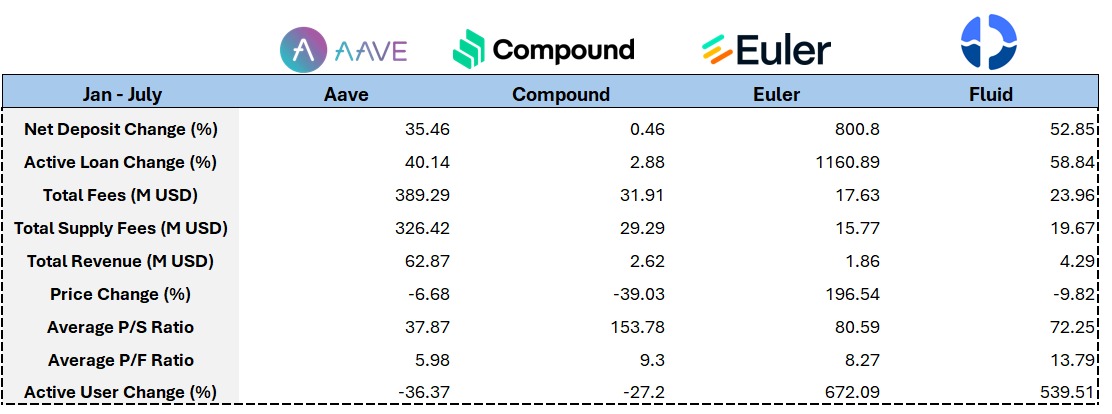

从 Aave 的财务报表能看到什么?

@aave 的协议费用与收入在年初达到高峰,随后伴随大盘回调而逐步回落。个人认为,五月之后数据的回升主要受益于 USDe + PT-USDe 的上线,毕竟本轮最具规模的循环借贷需求,正是由 Pendle 的 PT 类资产与 Ethena 推出的稳定币 所驱动。

数据显示,在 PT-sUSDe 上线初期,近 1 亿美元的供应额度 就已迅速被存入 Aave 市场。

此外,Umbrella 机制于六月正式启用,截至目前已吸引~$300M 的资金参与存款保障。同时,Aave 的原生稳定币 GHO 的跨链发行规模也持续增长(当前流通量 ~$200M),其多链应用场景也在不断扩展。

多项利好推动下,Aave 在七月迎来全面突破:

-Net Deposit 突破 48 亿美元,居全网首位;

- 协议净利润六月环比暴增近 5 倍,达到 ~$8M;

- 按市销率、市盈率计算,Aave 在赛道中依然属于低估值项目。

鉴于当前的增长趋势与产品成熟度,预计未来将有更多传统机构选择 Aave 作为 DeFi 使用平台。无论是在费用收入、TVL,还是协议盈利方面,Aave 均有望持续创新高,巩固其作为 DeFi 龙头的地位。

从 Compound 的财务报表能看到衰落的征兆?@compoundfinance 虽然同样作为老牌借贷协议,但在支持资产的多样性与市场敏感度方面,明显不如 Aave 灵活。Aave 紧跟市场趋势,已上线多种再质押 ETH(如 rETH、ETHx、cbETH)、质押 BTC(如 lBTC、tBTC)以及 Pendle 的 PT 类资产,而这些资产在 Compound 上均未支持。